Достаточно часто предприниматели сталкиваются с терминами «резидент» и «нерезидент». Интуитивно понятно, что они имеют определенную связь с налогами, но как же дело обстоит в действительности?

Предлагаем разобраться в вопросе, чем отличается резидент от нерезидента и узнать, в каких ситуациях вы сможете использовать данную информацию. По законодательству, статусом резидента обладает любой гражданин РФ. Также таковым можно назвать иностранного гражданина, имеющего вид на жительство в России. А в соответствии с нормами налогового права, для получения данного статуса иностранец должен проживать в границах государства не менее 183 суток в году.

Предлагаем разобраться в вопросе, чем отличается резидент от нерезидента и узнать, в каких ситуациях вы сможете использовать данную информацию. По законодательству, статусом резидента обладает любой гражданин РФ. Также таковым можно назвать иностранного гражданина, имеющего вид на жительство в России. А в соответствии с нормами налогового права, для получения данного статуса иностранец должен проживать в границах государства не менее 183 суток в году.

При этом в данный срок включаются дни въезда и выезда в Россию. Также в него включается период пребывания за границей для обучения, получения медицинской помощи, отдыха, но не более чем на полгода. Важно, чтобы данные цели были зафиксированы документально, в противном случае в период 183 суток они включаться не будут. В качестве подтверждающих документов достаточно предоставить учебную или туристическую визу, договор с туроператором или медицинским учреждением.

Рассмотрим на конкретных примерах. Если лицо проживает за границей несколько месяцев в году, на территории РФ ему необходимо находиться более 183 суток. В этом случае статус налогового резидента будет сохранен. Если же человек на территории иностранного государства обучается и имеет документальное подтверждение этого, то сохранить свой статус он может, приезжая в Россию хотя бы на один день.

Рассмотрим на конкретных примерах. Если лицо проживает за границей несколько месяцев в году, на территории РФ ему необходимо находиться более 183 суток. В этом случае статус налогового резидента будет сохранен. Если же человек на территории иностранного государства обучается и имеет документальное подтверждение этого, то сохранить свой статус он может, приезжая в Россию хотя бы на один день.

Согласно валютному законодательству, разграничения несколько иные. К резидентам в данном случае относят граждан России и иностранцев с видом на жительство, даже если в действительности на территорию России они не въезжали несколько лет. То есть статус резидента совпадает со статусом гражданина (или обладателя вида на жительство).

Для предпринимателей статус имеет особую важность, поскольку оплата налогов на сотрудника отличается в зависимости от того, является ли он резидентом или нет. В первом случае ставка подоходного налога составляет привычные 13%, а во втором – 30%. Кроме того, нерезидент не имеет права на получение налогового вычета. Именно поэтому тем, кто периодически проживает за границей, нужно внимательно следить за тем, чтобы находиться в границах России не менее 183 суток.

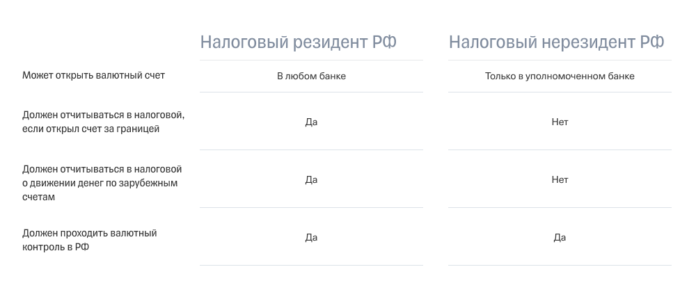

Согласно валютному законодательству, резиденты обязуются предоставлять информацию об открытых ими счетах в зарубежных банках, а также о любых перемещениях денежных средств на данных счетах. Если электронный кошелек иностранного образца не привязан к счету в банке, использовать его недопустимо. Нерезиденты же имеют право на открытие счетов в зарубежных банках и не обязаны сообщать о совершенных операциях. Однако ограничения касаются их на территории России – открывать депозиты они могут только в определенных кредитных учреждениях – уполномоченных банках.